IFRS 17 risk adjustment en enterprise risk management (ERM)

Het IFRS 17 verslaggevingsraamwerk schrijft voor bij het waarderen van technische voorzieningen van verzekeraars rekening te houden met een ‘risk adjustment’. Deze opslag dient ter dekking van niet-financiële risico’s te leiden tot onzekerheid omtrent de kasstromen onderliggend aan de beste schatting. De risk adjustment lijkt – zoals in een eerder artikel in De Actuaris uitgewerkt – conceptueel op de risicomarge onder Solvency II, maar is fundamenteel anders van aard. In dit artikel gaan we nader in op de verschillen, de keuzemogelijkheid tussen de ‘cost of capital’ methode en de ‘confidence interval’ methode en de relatie met de kapitaalstructuur van de verzekeraar. Ook geven wij aan welke kansen de risk adjustment biedt uit het oogpunt van ERM.

Verschillen met Solvency II

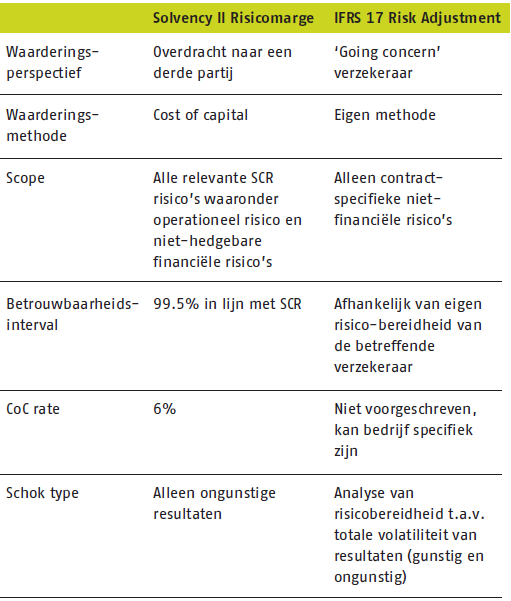

Hoewel de risk adjustment onder IFRS 17 overeenkomsten vertoont met de risicomarge onder Solvency II is deze fundamenteel anders van aard. Onderstaand zijn de voornaamste verschillen opgenomen.

Bovenstaand overzicht toont de keuzevrijheid die verzekeraars hebben bij het vaststellen van de risk adjustment. Deze is daarbij sterk afhankelijk van de specifieke (niet-financiële) risico’s van het

betreffende verzekeringscontract en de risicobereidheid van de betreffende verzekeraar ten aanzien van die risico’s. Daarbij wordt het ‘going concern’ principe gehanteerd waarbij er niet uitgegaan wordt van de situatie waarin verplichtingen overgedragen worden aan een derde partij, maar van de situatie dat de verzekeraar zijn eigen bedrijfsvoering voortzet en risico’s tot uiting komen in de eigen resultaten. Hiermee ontstaat ook de mogelijkheid om een risk adjustment niet sec per verzekeringsportefeuille vast te stellen, maar ook rekening te houden met diversificatie voordelen tussen producten, type verzekeringen, en locaties/landen.

Tot slot geldt dat de waarderingsmethode niet beperkt is tot de Cost of Capital (CoC) methode, maar tevens anders kan zijn, waarbij alleen geldt dat de verzekeraar dient aan te geven met welk Confidence Interval (CI) de resulterende risk adjustment overeenkomt.

Relatie met kapitaalstructuur

Bij vaststelling van de risk adjustment kan gekozen worden voor ofwel de CoC methode, de CI methode of een andere methode zolang voldaan wordt aan de algemene uitgangspunten.2 Daarbij zou vanuit de kapitaalstructuur bezien toch een voorkeur bestaan voor de CoC methode, aangezien die naast het risicoprofiel tevens rekening houdt met wijzigingen in de samenstelling en kenmerken van eigen vermogen en vreemd vermogen. Dit geeft de verzekeraar meer inzicht en ondersteunt premiestelling, waardering en risicomanagement in lijn met de kapitaalstructuur.

Een van de voornaamste niet-financiële risico’s voor een lijfrente product is langlevenrisico. Daarbij geldt het volgende voor de CI methode en de CoC methode:

– CI methode: gegeven een gekozen confidence interval van 70% (de standaard EIOPA waarde) wordt een beste schatting voorziening berekend bij dat interval. De risk adjustment is gelijk aan

het verschil tussen deze uitkomst en de oorspronkelijke beste schatting.

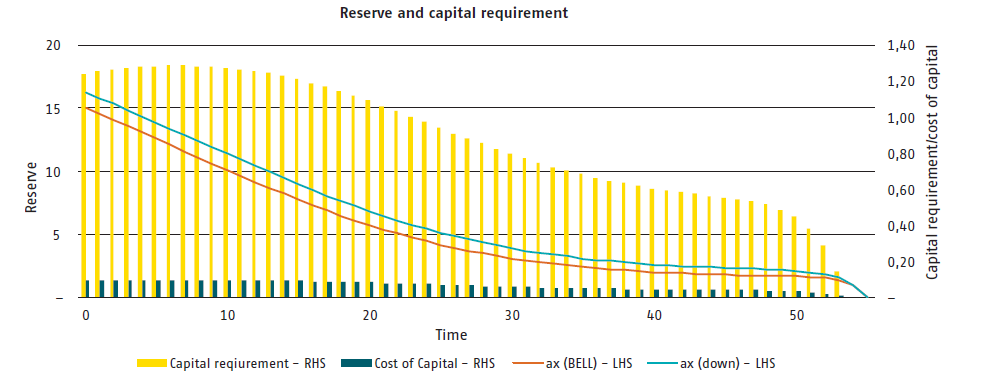

– CoC methode: voor ieder toekomstig jaar wordt een kapitaalvereiste berekend op basis van het verschil tussen de beste schatting voorziening voor en na schok gecalibreerd op 99,5%. Tot slot wordt voor ieder toekomstig jaar het van toepassing zijnde CoC % toegepast op de kapitaalvereiste. De risk adjustment is gelijk aan de contante waarde van deze toekomstige kapitaalkosten.

De verschillen tussen CI en CoC kunnen geïllustreerd worden aan de hand van een gestileerd voorbeeld.

Lijfrente voorbeeld

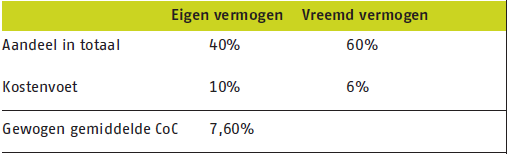

Voor dit voorbeeld wordt uitgegaan van een lijfrente product met jaarlijkse uitkering vanaf 65-jarige leeftijd van € 1.000 en een vaste disconteringsvoet van 3%. Daarbij geldt de volgende kapitaalstructuur.

Hoewel beide methodes zo gecalibreerd kunnen worden dat eenzelfde risk adjustment resulteert, wordt niet bij beide methodes rekening gehouden met (toekomstige) wijzigingen in de kapitaalstructuur. Stel dat de verzekeraar besluit de kapitaalstructuur te wijzigen door het aandeel eigen vermogen te vergroten van 40% naar 60% gedurende de komende 20 jaar. In dat geval zou de gewogen gemiddelde CoC jaarlijks toenemen tot uiteindelijk een niveau van 8,40% over 20 jaar. De risk adjustment conform de CI methode zou in een dergelijk geval niet wijzigen. De CoC methode houdt hiermee wel rekening en zou resulteren in een (fors) hogere risk adjustment: in ons voorbeeld stijgt de oorspronkelijke waarde van 2,31 naar 2,74. Als gevolg van deze wijziging in de financieringsstructuur zou het betreffende product mogelijk niet langer (voldoende) winstgevend zijn en zou in de productmix meer nadruk nodig zijn op andere producten. Een dergelijk inzicht kan met behulp van de CoC methode worden afgeleid en inzichtelijk gemaakt.

Naast veranderingen in kapitaalstructuur kunnen ook beslissingen rondom outsourcing van administratie/veranderingen in kosten projecties worden meegenomen in de CoC methode zodat een

getrouwer beeld ontstaat van toekomstige risico’s en kansen. Ook kunnen verwachtingen rondom rentewijzigingen of de huidige renteprojecties (UFR) mee worden genomen in de CoC methode.

Vrijval marge

Ook rondom de keuze van jaarlijkse vrijval bestaan er voor de verzekeraars verschillende opties:

1. Op basis van verstreken tijd: deze methode werkt goed als risico’s relatief constant zijn. Bijvoorbeeld voor kosten is het risico van hogere kosten niet afhankelijk van de leeftijd van de polishouder;

2. Op basis van coverage: deze methode werkt goed als risico’s variëren tijdens de looptijd van de polis. Arbeidsongeschiktheidskansen en sterftekansen nemen toe bij hogere leeftijd, terwijl de kans op afkoop meestal het hoogste is in de eerste jaren van de polis;

3. Rentestand: de hoogte van de marge is afhankelijk van het renteniveau. Bij lage renteniveaus bepaalt de mate van coverage de hoogte van de marge, bij hogere rente(veranderingen) speelt de

rente een veel belangrijke rol.

In een omgeving met hogere rentes en risico’s die variëren over de looptijd kan de CoC methode hierdoor beter rekening houden met toekomstige kapitaalvereisen en een getrouwer beeld geven dan de CI methodiek.

Kansen vanuit Enterprise risk management

De risk adjustment is – in lijn met de algehele opzet van IFRS 17 – in beginsel principle based. Dit biedt verzekeraars een eigen interpretatie van het concept zodat het kan aansluiten bij de eigen risk appetite en daarmee onderdeel kan vormen van ERM van de verzekeraar. Hierbij kan gedacht worden aan de volgende gebieden:

– CI niveau’s: afhankelijk van de risicobereidheid kan een ander CI niveau van toepassing zijn. Voorbeelden hierbij zijn als volgt:

- Locaties en verzekeringsvorm: tussen verschillende landen of bedrijven (schade, leven of zorg) kan een andere mate van risico aversie gelden, bijvoorbeeld afhankelijk van wel of geen new

business of demografische ontwikkelingen en trends. - Verzekeraarspecifieke en niet-specifieke risico’s: verzekeringstechnische risico’s die een algemene trend volgen waar de verzekeraar geen vat op heeft, zoals lang- en kortlevenrisico, hebben mogelijk een relatief lage risk adjustment, terwijl verzekeraarspecifieke risico’s, zoals afkoop, mogelijk een relatief hoge risk adjustment hebben.

- Per risk driver: binnen risico’s kan een verder onderscheid gemaakt worden op basis van risico-aversie. Voorbeelden hierbij

zijn als volgt:- Binnen operationeel risico kan reputatierisico als een hoger risico gezien worden dan IT faillure.

- De risicobereidheid kan per risico productspecifiek zijn. Voor producten zoals overlijdensrisicoverzekeringen die in combinatie met een hypotheek worden verkocht kan een hogere mate van risico-aversie voor afkoop bestaan dan voor dezelfde producten die los verkocht worden.

– Consistentie tussen risico-aversie voor IFRS 17 en andere raamwerken, waarbij de volgende voorbeelden gelden:

- Pricing: tussen uitgangspunten en parameters onderliggend aan de premiestelling en die van Solvency II hoeft geen consistentie te bestaan, hetgeen wel mogelijk is tussen IFRS 17 en premiestellingaannames, zodat er een consistent beeld ontstaat van portefeuillewinstgevendheid.

- ORSA: binnen Solvency II biedt de ORSA de mogelijkheid voor een eigen interpretatie van risico’s van de onderneming. Dit maakt het mogelijk dezelfde aannames voor risicobereidheid te hanteren voor ORSA en IFRS 17 berekeningen.

– Wijzigende risicobereidheid gedurende de looptijd: als een portefeuille tijdens de periode wijzigt (bijvoorbeeld van open naar closed book) kan dit ook een verandering in de risicobereidheid impliceren. Naarmate de omvang van een portefeuille afneemt, kan onzekerheid rondom kosten toenemen en hiermee de risicoaversie.

Bovenstaande voorbeelden tonen aan dat de risk adjustment niet slechts als een buffer op de voorziening gebruikt kan worden, maar als integraal onderdeel van risicomanagement. Een goed onderbouwde en doordachte risk adjustment methodiek kan goed risicomanagement en risicogebaseerde besluitvorming versterken en integraal ERM verder verbeteren.

Conclusie

IFRS 17 stelt verzekeraars in staat een eigen methodiek te ontwikkelen voor vaststelling van de risk adjustment. Hoewel deze fundamenteel anders van aard is dan de Solvency II risicomarge kan het vanuit het perspectief van de kapitaalstructuur de voorkeur verdienen om ook onder IFRS 17 de CoC methode te hanteren. Door daarbij uit te gaan van de daadwerkelijke CoC en sterk rekening te houden met de risicobereidheid op diverse gebieden kan een goed onderbouwde en doordachte risk adjustment het kapitaalmanagement en ERM van verzekeraars verder versterken.

Dit artikel verscheen in de Actuaris van februari 2020 en is geschreven door :

Drs. S Houben AAG, FIA, CFA, FRM, Senior Manager bij EY

Drs. J. Hoogenstraaten MSc, Partner bij Triple A – Risk Finance

-

Verder praten met

Triple A? E-mail

020 - 707 3640

Spreken onze thema’s jou aan en is onze cultuur precies wat je zoekt? Kijk dan eens bij onze vacatures. Wij zijn altijd op zoek naar talent!

-

-

Wilt u meer informatie of een afspraak maken?

Neemt u dan contact op met Jasper Hoogenstraaten

© 2025 AAA Riskfinance. Alle rechten voorbehouden.