Inzicht en besparing: Triple A is uw adviseur voor WGA ERD!

Staat u voor de keuze WGA in eigen beheer te verzekeren of bij het UWV te blijven?

Triple A helpt u met het juiste inzicht en realiseert gegarandeerd een directe besparing voor uw organisatie.

Als werkgever heeft u een financiële verplichting van minimaal 12 jaar voor iedere (ex-)werknemer die ziek/arbeidsongeschikt is. Een financieel risico waarbij u als werkgever regelmatig een keuze maakt om wel of niet WGA eigen risicodrager te worden of te blijven.

.

Inzicht = Grip!

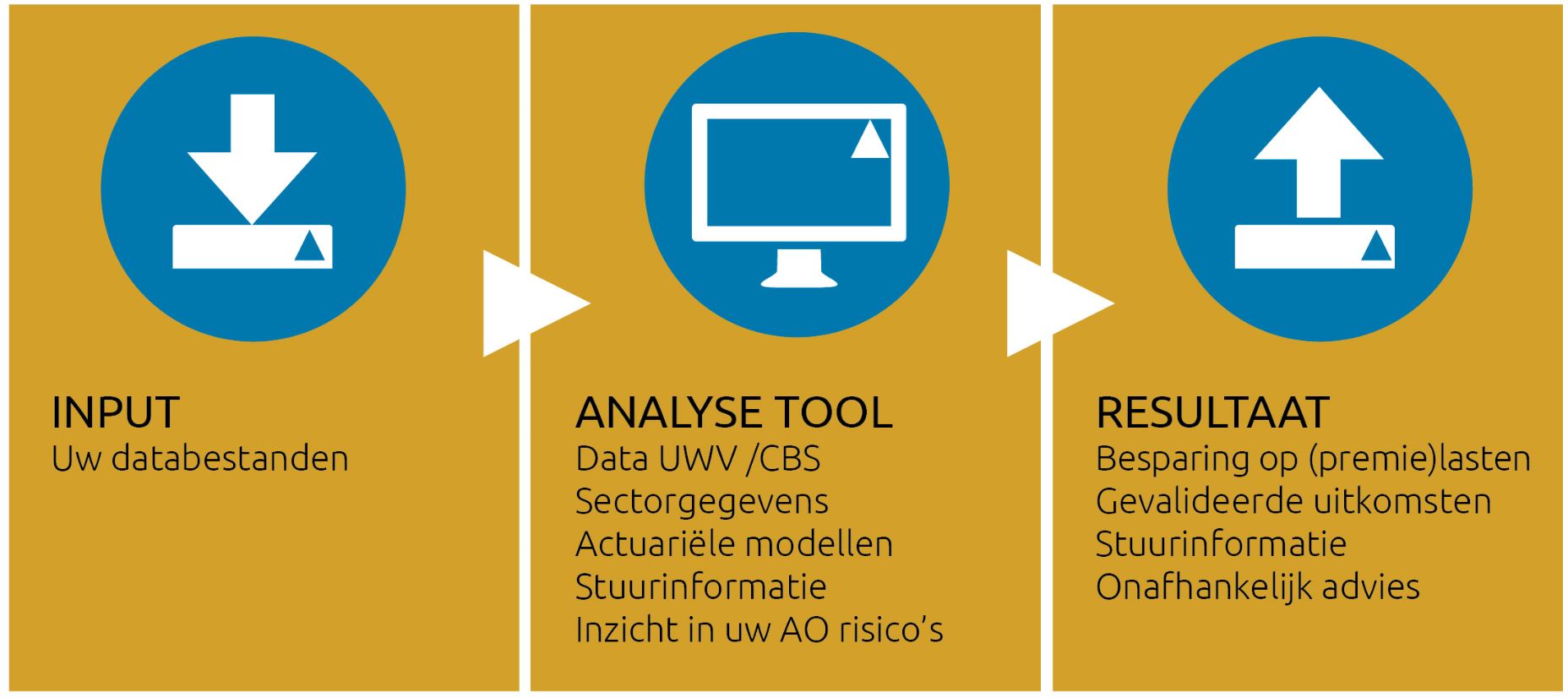

Als strategisch adviseur ondersteunen wij werkgevers onafhankelijk (dus zonder financieel belang) bij deze keuze met inzichten, advies en resultaten. Het vertrekpunt is een financiële nulmeting van uw huidige situatie en de financiering met betrekking tot de Ziektewet en WIA instroomrisico’s. Met deze data berekenen, analyseren en voorspellen wij uw Ziektewet en WIA instroomrisico’s en premielasten in de publieke en private markt, en geven we de organisatie zelf meer regie en grip bij het voorkomen van WGA instroom. De basis hiervoor is een door Triple A zelf ontwikkeld actuarieel model.

Onze actuariële analyse maakt voor uw organisatie inzichtelijk:

- Het effect van de risicoparameters inkomen, leeftijdsopbouw, arbeidsrelatie en geslacht;

- Een benchmark van uw risicoparameters ten opzichte van uw sector en BV Nederland;

- De huidige en toekomstige ontwikkeling van uw schadelast en premielasten Ziektewet en WGA;

- Een berekening van de WIA instroomkans op basis van uw actievenbestand en een analyse van uw risicoprofiel;

- Een verwachting en ontwikkeling van de gedifferentieerde premiepercentage Ziektewet en WGA in het publieke bestel (UWV) in de komende jaren;

- Een benchmark van de premielasten Ziektewet en WGA in publieke (UWV) en private markt (verzekeraar of WGA ERD in eigen beheer);

- Een benchmark van de private kosten van verschillende Ziektewet uitvoerders.

.

Onafhankelijk advies = Besparing!

Het resultaat is een onafhankelijk advies met een financiële besparing op uw premielasten ZW en WGA ERD en/of lagere uitvoeringskosten om instroom te voorkomen. Wij garanderen met onze aanpak een minimaal resultaat van 10% besparing op uw premielasten!

CASE: UWV of ERD?

WGA eigenrisicodrager worden, of verzekerd blijven bij UWV? Deze opdrachtgever stond voor de keuze. Lees hier hoe Triple A een projectplan schreef, welke stappen zijn genomen en tot welke resultaten dit heeft geleid.

Aanleiding:

Werkgever is bij UWV verzekerd voor het WGA instroomrisico. Zij betalen de z.g. gedifferentieerde Werkhervattingskas premie (Whk premie). Vanaf 2018 stijgt het langdurige verzuim in de organisatie en hierdoor heeft er instroom in de WGA plaatsgevonden en de verwachting is dat de instroom ook nog verder gaat stijgen. De werkgever verwacht dat ze bij UWV meer gaan betalen door deze WGA instroom en wil weten wat dat financieel voor de werkgever betekent.

Opdracht:

De werkgever ging in 2019 op zoek naar een strategisch adviseur en vroeg daarbij aan Triple A een voorstel. Wat de directie in deze casus aansprak was:

- Het inzicht in de toekomstige financiële gevolgen van de toename van het WGA instroom risico op de gedifferentieerde Whk premie

- Inzicht van de toekomstige ontwikkelingen van de WGA schadelast en de hieraan gekoppelde premielasten bij UWV en bij een private verzekeraar d.m.v. een benchmark premie inzicht

- De onafhankelijke analyse van de financieringsvormen. Door de huidige WGA instroom is de Whk premie gestegen en was het relevant om te onderzoeken wat de gevolgen zijn om de schadelast achter te laten bij UWV of het risico, zonder historische schadelast, privaat te verzekeren

- Triple A is onafhankelijk en heeft geen financieel belang. Bij een keuze voor een verzekeringsoplossing levert dit voor de werkgever een besparing op van 10% op de premielasten

Aanpak:

In de opdracht zijn de volgende stappen ondernomen:

- Een maatwerk voorstel en een projectplanning om binnen 4 weken de opdracht te realiseren;

- Afstemming voor de levering van de benodigde data o.b.v. de planning, bestaande uit een model uitvraagformulier;

- Inzicht in de huidige schadelast met een projectie van de toekomstige schadelast op basis van vastgestelde risicokenmerken (leeftijd, geslacht, inkomen, arbeidsrelatie en sectorindeling) van het werknemersbestand van de organisatie;

- Constatering van toename van de WGA instroom door met name een stijging van de leeftijd binnen de groep van werknemers. Statistisch is de kans op instroom bij werknemers nl. vanaf 50 jaar het hoogste;

- Op basis van de uitkomsten zijn de kosten berekend van de financiering van het risico. Er is een onafhankelijke benchmark gemaakt.

Resultaat:

Door het inzicht van vergrijzing van het werknemersbestand, gekoppeld aan het stijgende langdurige verzuim en de toename van de WGA instroom, is er een generatieregeling opgezet en is geïnvesteerd in inzetbaarheid, kennis en uitbreiding van de HR afdeling.

Uit de uitkomsten van het financieringsinzicht is het advies gekomen om voor 2020 bij UWV te blijven en vanaf 2021 over te stappen naar een private verzekeraar.

CASE: Inzicht in WGA risico

Zonder inzicht geen besparing. Dat realiseerde deze opdrachtgever zich terdege. Lees hier hoe Triple A het WGA instroom risico waardeerde zodat de voorziening kon worden bepaald.

Aanleiding:

Een werkgever maakte in 2017 een grote groei door in aantal medewerkers. Mooi, maar hiermee steeg tevens het verzuim in de organisatie. En als WGA-eigenrisicodrager zagen ze ook de WGA instroom toenemen.

De directie kreeg behoefte aan inzicht in de gevolgen van de toename van het aantal medewerkers. Met name in wat dit betekent voor het toekomstige WGA instroom risico en voor de voorziening die zij moeten reserveren op de balans. Voor de werkgever was het niet duidelijk hoe en op basis van welke uitgangspunten de berekeningen eerder zijn gedaan.

Opdracht:

In 2019 kwam de organisatie in contact met Triple A en de actuariële modellen die Triple A gebruikt als basis voor een WGA ERD analyse. Triple A kreeg de opdracht het benodigde inzicht te verschaffen en hierover advies uit te brengen. Wat de directie in deze casus aansprak was dat:

- De opdracht projectmatig wordt gedaan op basis van een planning met korte doorlooptijd

- Een lagere prijs t.o.v. wat doorgaans voor een voorzieningenberekening wordt gevraagd

- De pragmatische en transparante aanpak

Aanpak:

In de opdracht zijn de volgende stappen ondernomen:

- Een maatwerk voorstel en een projectplanning om binnen 4 weken de opdracht te realiseren

- Afstemming voor de levering van de benodigde data o.b.v. de planning, bestaande uit een overzicht van de inactieven medewerkers (medewerkers die ziek zijn en in de WGA zijn ingestroomd)

- Afstemming over de uitgangspunten die voor de berekening van de voorziening nodig zijn met de werkgever en in dit geval ook de accountant

- Door gebruik van specifieke actuariële tooling met veel data is gefundeerd inzicht en advies gegeven

- Het WGA instroom risico is gewaardeerd en de voorziening is bepaald

Resultaat:

De aanpak heeft geresulteerd in duidelijkheid en transparantie van de methodiek en uitgangspunten om het WGA instroom risico te waarderen. De waardering was fors lager, wat een positief effect heeft op de bruto winst van de organisatie.

-

-

Wilt u meer informatie of een afspraak maken?

Neemt u dan contact op met Roel van Besouw

© 2025 AAA Riskfinance. Alle rechten voorbehouden.