Prijsstelling voor schadeverzekeringen

Voor verzekeraars is het cruciaal om premies af te stemmen op de daadwerkelijke risico’s, op basis van de meest recente inzichten en data. Triple A – Risk Finance heeft hiervoor een effectieve module ontwikkeld die uw historische data analyseert, tot op detailniveau doorrekent en die eenvoudig toe te passen is.

Het verdienmodel van een verzekeraar staat of valt met een correcte risico-inschatting bij het bepalen van de hoogte van de premie. Verzekeraars moeten daarbij rekening houden met de tarieven van concurrenten, maar de prijsstelling moet natuurlijk ook in lijn liggen met de risico’s in de portefeuille.

Een te lage premie drukt op de winstmarges; een te lage risico-inschatting leidt tot onvoorzien hoge uitkeringen. Een te hoge premie zorgt ervoor dat (potentiële) klanten voor een concurrent kiezen. Een te lage premiestelling kan bovendien een aanzuigende werking hebben op een relatief risicovolle doelgroep. Een goede klant-differentiatie voorkomt die anti-selectie.

Historische schades bevatten belangrijke informatie om risico en premie in balans te brengen. Deze data bieden inzicht in de (veranderende) schadelast en de trends hierin, op totaalniveau maar ook gedifferentieerd naar groepen zoals leeftijdsgroepen en postcodegebieden. Ook een indeling in categorieën is mogelijk, denk bijvoorbeeld aan het type auto.

PRICING TOOL

- De Triple A pricing tool is een op R gebaseerde oplossing met een intuïtieve gebruikersinterface waarin de volledige modellering van de technische premie uitgevoerd en getoetst kan worden. Voor het gebruik van deze tool is geen R-kennis vereist.

- Output kan automatisch worden gegenereerd in o.a. Excel, PDF of HTML en worden voorzien van commentaar t.b.v. het vastleggen van een audit trail. De tool is compatible met alle gangbare databases en inputformaten.

Inzichtelijk en betaalbaar

Uw historische data moeten wel op de juiste manier worden geanalyseerd. De module van Triple A doet dit op een inzichtelijke en betaalbare wijze. De module geeft middels een statisch model een actueel inzicht in de risico’s en doet dat voor alle relevante klant- en verzekeringsprofielen, zodat de premie naadloos op een klantprofiel aansluit.

De data-gebaseerde oplossing van Triple A – Risk Finance bestaat uit een technische en statistische analyse van uw historische data. De module is in staat om zowel het aantal claims als de hoogte van de claims gestandaardiseerd en effectief in kaart te brengen en automatisch te combineren tot een volledige en actuele tariefstructuur. Het model ondersteunt marktconforme methoden waaronder GLM en Gradient Boosting.

De module is daarmee uitermate geschikt voor verzekeraars die hun prijsstelling verder willen professionaliseren en standaardiseren. De module is simpel in gebruik en er is geen programmeerkennis benodigd om geavanceerde technieken toe te passen, dankzij een intuïtieve interface met uitgebreide visualisaties.

De module maakt gebruik van een veel gebruikte open source-omgeving (R & Rshiny). Dat betekent dat onze klanten alle vrijheid hebben om desgewenst de module uit te breiden of verder te ontwikkelen.

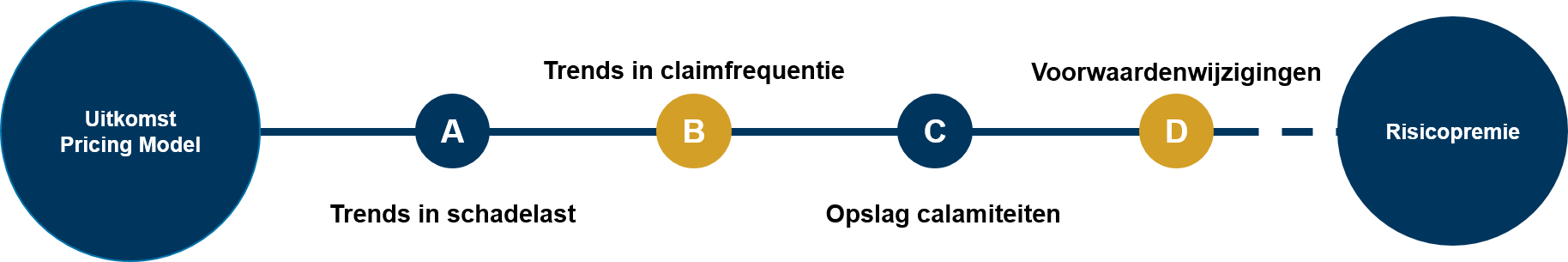

RISICOPREMIE

De frequentie en de schadelast zoals die door het pricingmodel worden berekend, zijn gebaseerd op historische gegegevens. Hierdoor reflecteren de uitkomsten de schadelast zoals die in het verleden is geweest, terwijl het doel van de premiestelling is om de schadelast in het komende jaar in te schatten. Een belangrijk onderdeel van het proces is daarom om de uitkomsten van het technische model te kalibreren om rekening te houden met de verwachte situatie in het komende jaar.

Tooling voor pensioenfondsen en verzekeraars

Noodzakelijke transities vragen om nieuwe, slimme en efficiënte rekentools. Triple A ontwikkelt ze en deelt ze.-

-

Wilt u meer informatie of een afspraak maken?

Neemt u dan contact op met Thom Peters

© 2025 AAA Riskfinance. Alle rechten voorbehouden.