DNB past uitgangspunten uniforme scenarioset aan

Nieuwe uitgangspunten uniforme scenarioset

Met ingang van 1 januari 2021 heeft DNB de modelparameters van de uniforme scenarioset aangepast. Deze scenarioset ligt ten grondslag aan de berekening van de scenariobedragen die onder andere via het UPO en mijnpensioenoverzicht.nl aan deelnemers worden gecommuniceerd. De aanpassing volgt naar aanleiding van kritiek uit de pensioensector op de hoge lange termijn renteverwachting die in de scenarioset was opgenomen. Deze te hoge renteverwachting zou leiden tot communicatie van te optimistische scenariobedragen.

Afwijkend van het advies van de Commissie Parameters uit 2019, wordt de lange termijn renteverwachting in de scenarioset vanaf 1 januari 2021 gebaseerd op de gemiddelde rente (zonder UFR) over de afgelopen 10 jaar. Bovendien heeft DNB de in 2020 toegevoegde beperking van het aantal negatieve rentescenario’s weer losgelaten. Om de gewenste fit te bereiken heeft DNB enkele modelparameters aangepast die eveneens van invloed zijn op het aandelenrendement en de prijsinflatie. DNB stelt dat de scenarioset door deze aanpassing beter aansluit bij de huidige marktomstandigheden en hiermee bijdraagt aan een realistischere voorlichting aan deelnemers over de verwachte uitkomsten van hun pensioen. Overigens betreft het een tijdelijke oplossing, aangezien DNB heeft geconcludeerd dat voor een langetermijnoplossing grondig onderzoek naar het optimale model en de bijbehorende modelparameters gewenst is.

Impact nieuwe uitgangspunten op de scenarioset

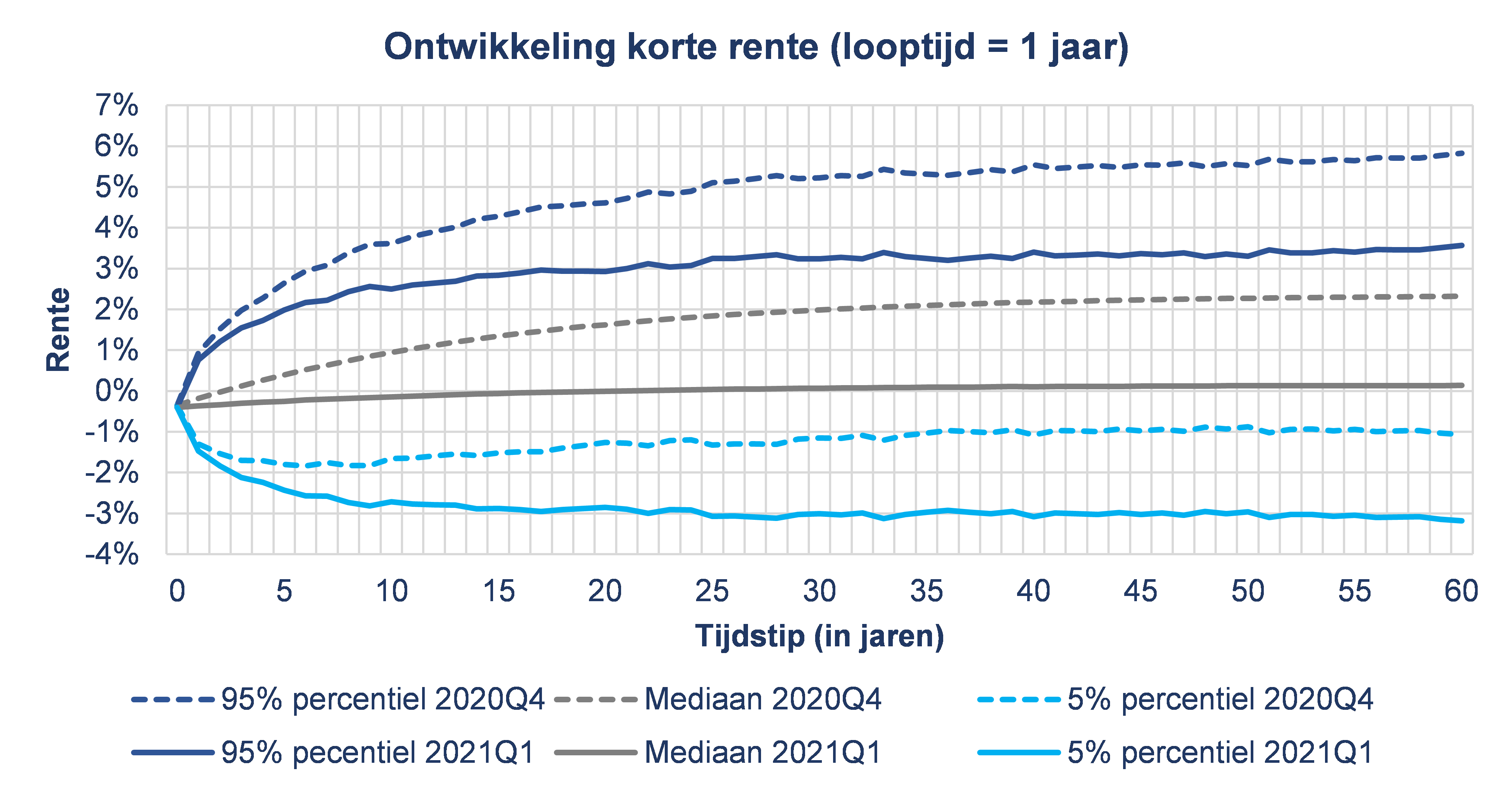

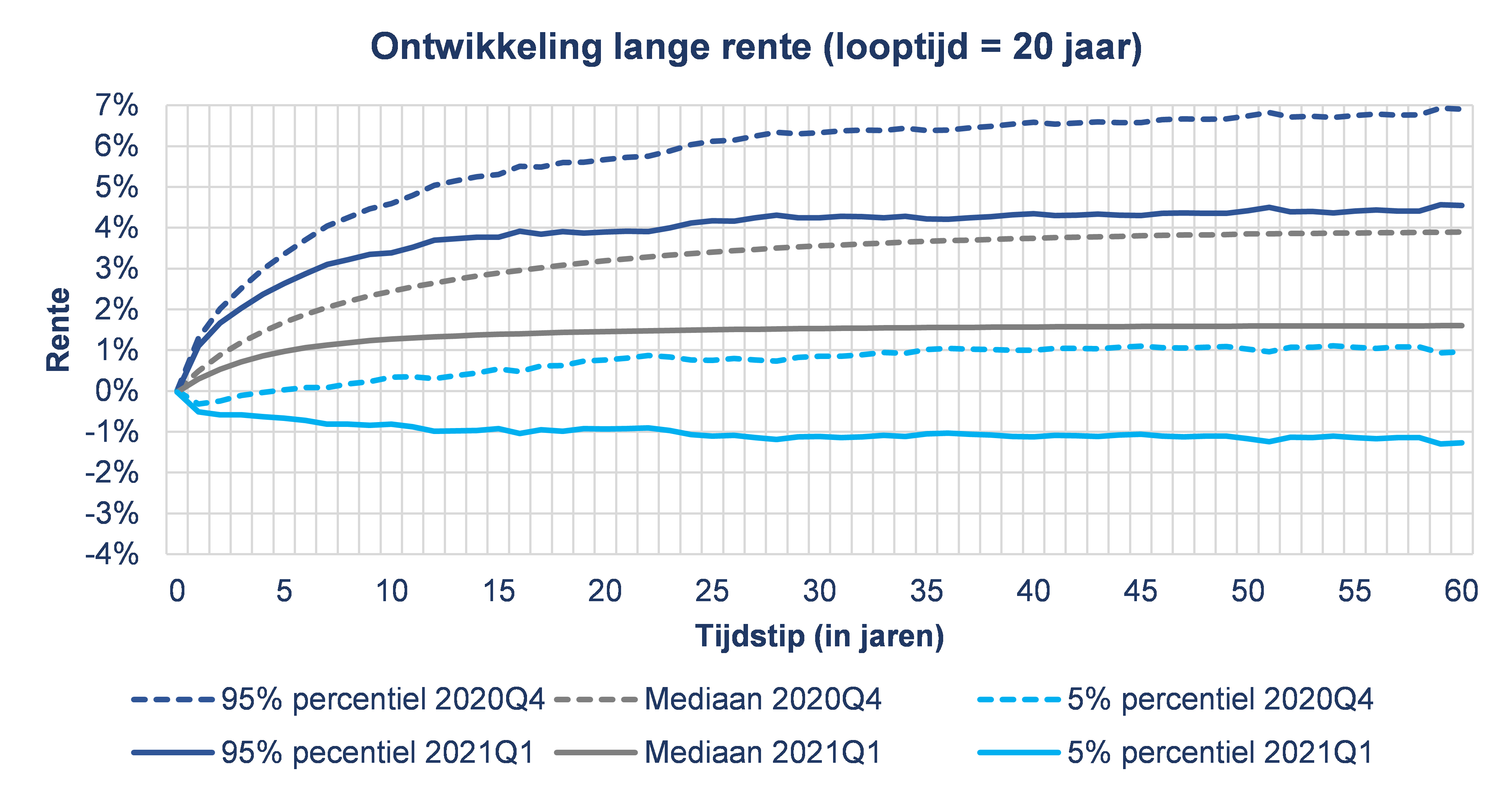

Rente

De aanpassing van de modelparameters leidt ertoe dat de nieuwe scenarioset een minder optimistische renteontwikkeling en meer negatieve rentescenario’s bevat dan voorheen. De langetermijnverwachting voor de korte rente bedraagt in de scenarioset voor het eerste kwartaal van 2021 (2021Q1) 0,1%, terwijl in de scenarioset voor het vierde kwartaal van 2020 (2020Q4) nog sprake was van een langetermijnverwachting van 2,3%. Voor de lange rente bedraagt de langetermijnverwachting in de 2021Q1 scenarioset 1,6%, waar deze in de 2020Q4 scenarioset nog 3,9% bedroeg. In onderstaande grafieken is de ontwikkeling van de korte en de lange rente weergegeven voor beide scenariosets.

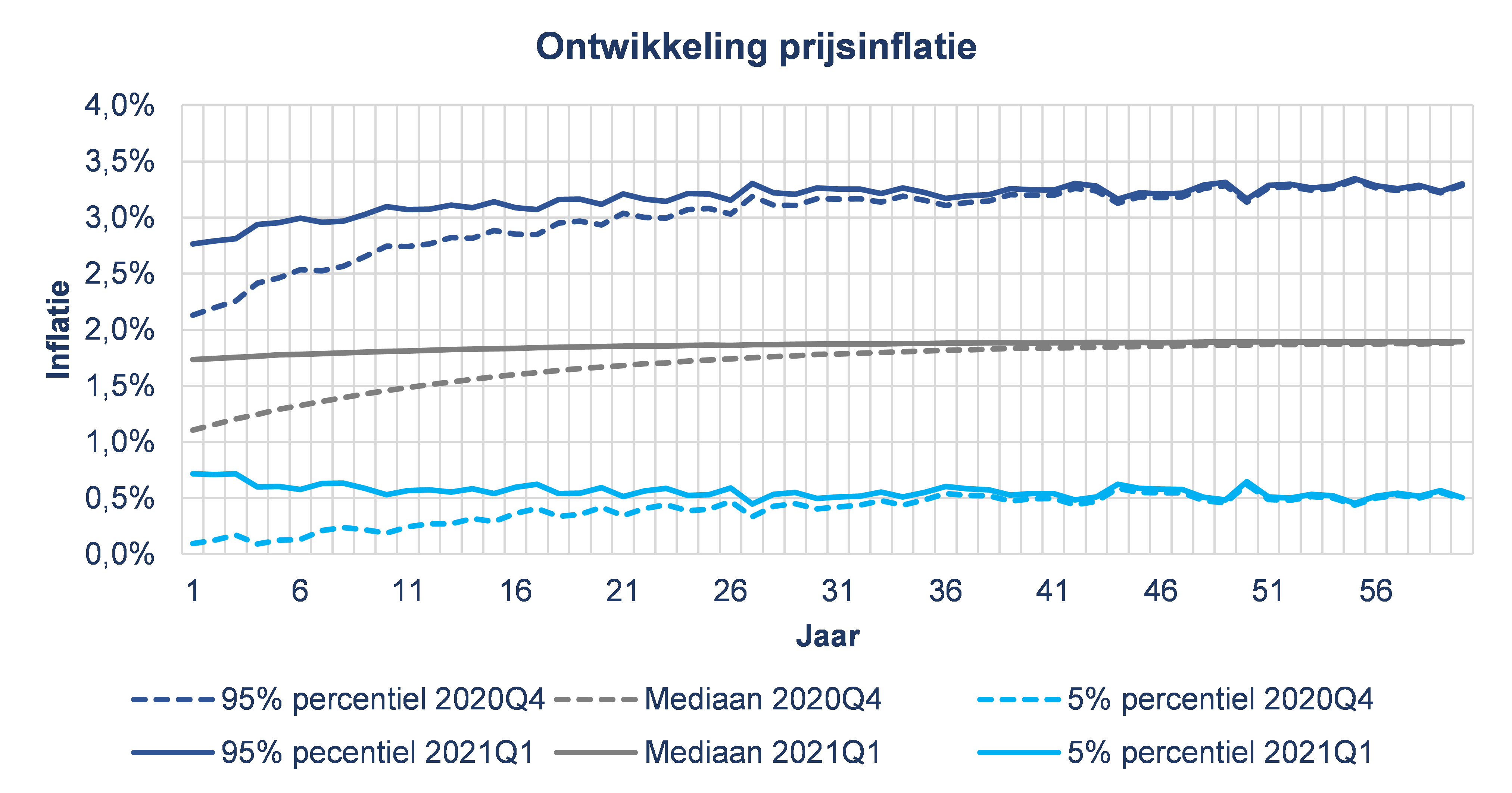

Prijsinflatie

De aanpassing van de modelparameters heeft ook zijn uitwerking op de ontwikkeling van de prijsinflatie en de aandelenrendementen. In de 2020Q4 scenarioset groeide de prijsinflatie in 60 jaar tijd van het huidige inflatieniveau naar de langetermijn verwachting van 1,9%. In de 2021Q1 scenarioset is met name op de korte termijn een verschil waarneembaar. Uit de onderstaande grafiek blijkt dat de prijsinflatie vanaf het eerste jaar al beduidend hoger is dan het huidige inflatieniveau van 1,2%.

Vanuit dat hogere niveau groeit de inflatie eveneens in 60 jaar naar de langetermijnverwachting van 1,9%. Dit leidt met name in de eerste 30 jaar tot significant hogere inflatiepercentages.

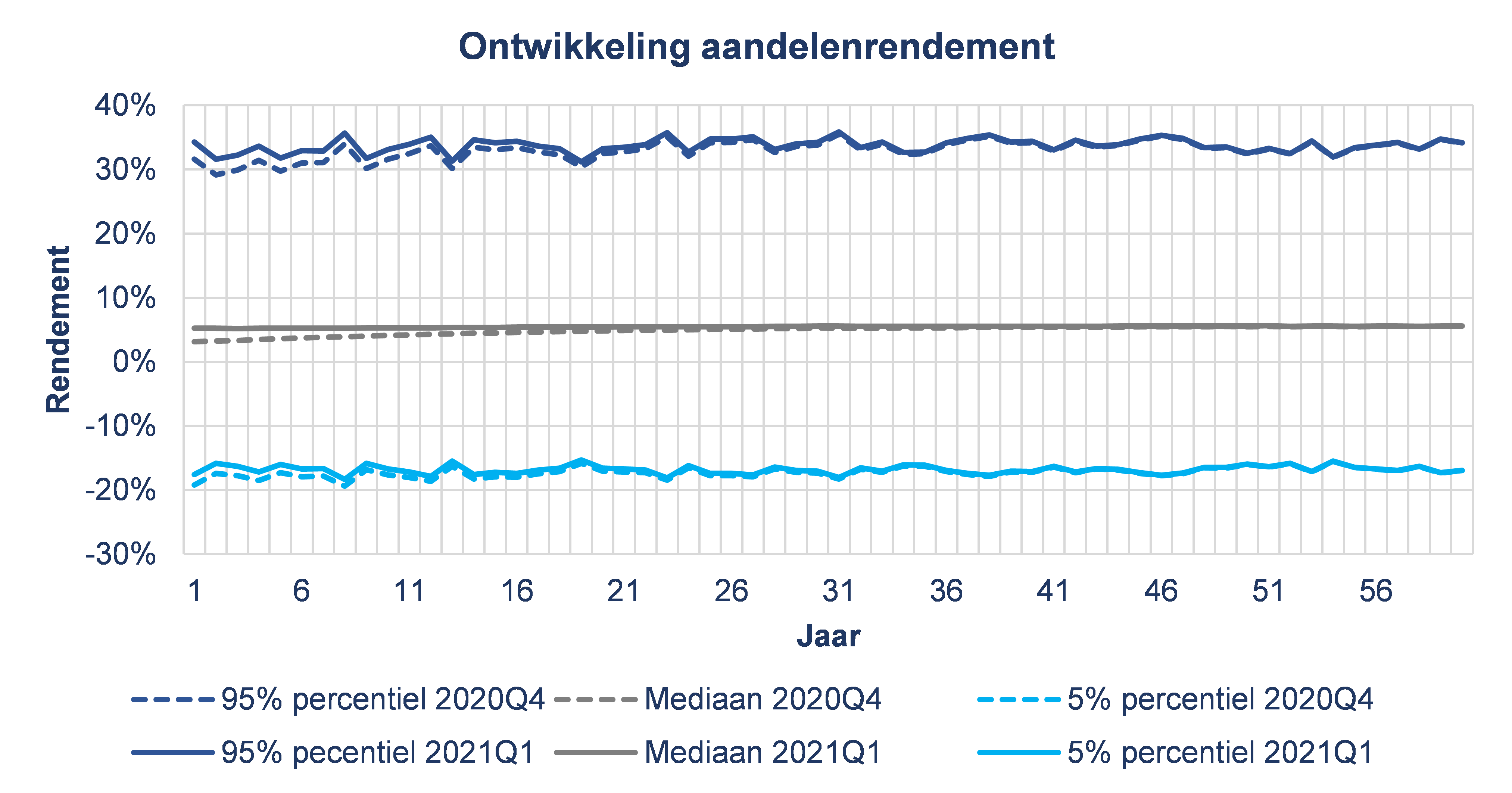

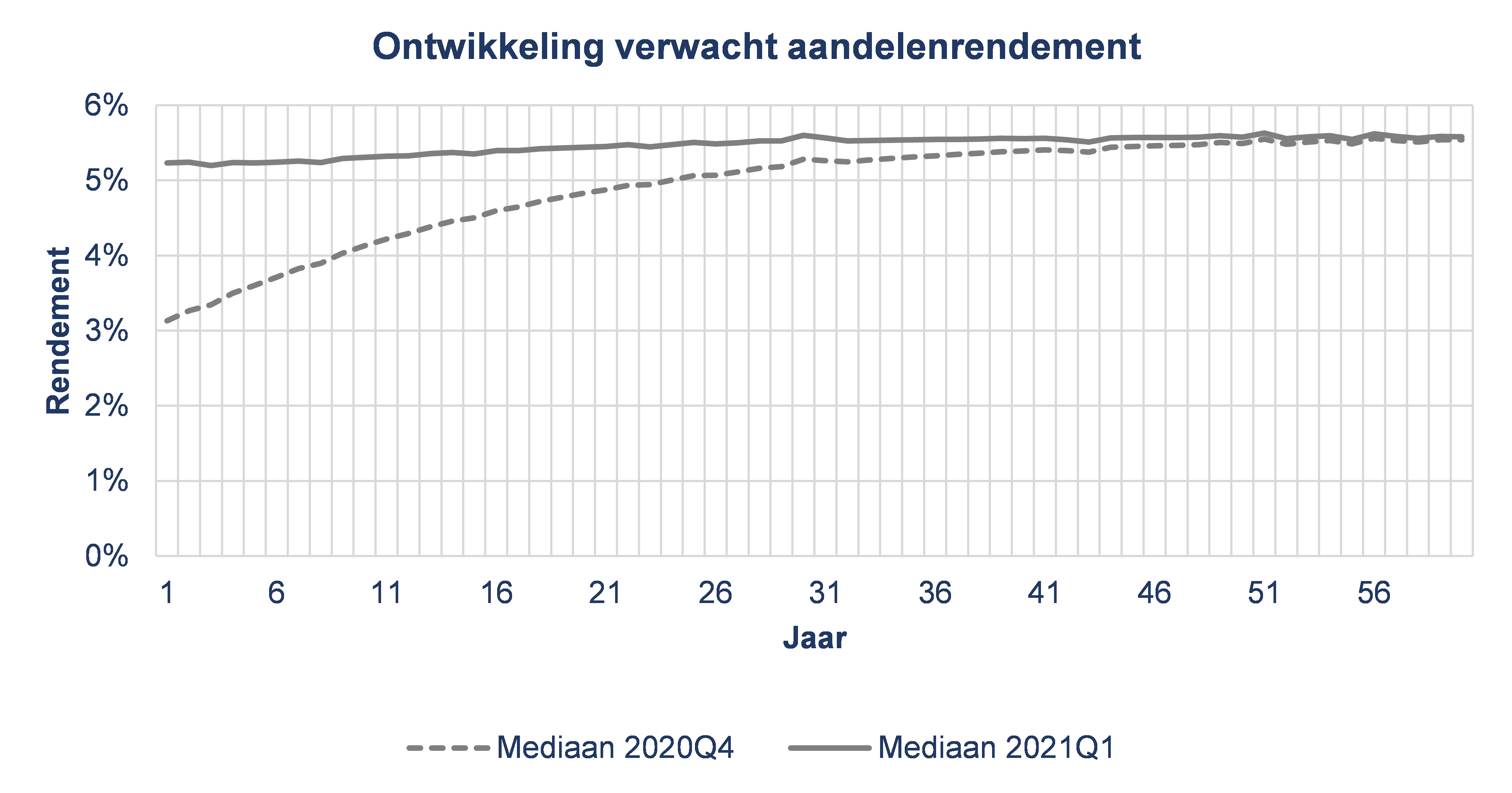

Aandelenrendement

In de nieuwe scenarioset zijn voor de korte termijn ook de aandelenrendementen hoger dan voorheen. Het beeld in onderstaande grafieken van de ontwikkeling van de aandelenrendementen is vergelijkbaar met dat van de ontwikkeling van de prijsinflatie. Net als bij de prijsinflatie is het niveau van de rendementen in de eerste jaren hoger en tendeert het rendement naar de langetermijnverwachting.

Impact nieuwe uitgangspunten op verwachte pensioenuitkomsten

De uniforme scenarioset ligt ten grondslag aan de berekening van de verwachte pensioenuitkomsten die aan deelnemers worden gecommuniceerd. De reeds beschreven wijzigingen in de scenarioset hebben verschillende effecten op de verwachte pensioenuitkomsten. Hieronder lichten we deze effecten toe voor verschillende typen regelingen.

Beschikbare premieregelingen

De hogere aandelenrendementen hebben in (bijna) alle gevallen een positieve impact op de verwachte pensioenuitkomsten voor deelnemers aan een beschikbare premieregeling. De impact van de lagere toekomstige renteniveaus is tweeledig. Dit heeft invloed op de obligatierendementen en op de aankooptarieven voor de aankoop van pensioen op de pensioendatum:

- De beperktere rentestijging in de scenarioset heeft op de korte termijn een positieve impact op obligatierendementen. Op de lange termijn hebben de lagere renteniveaus een negatieve uitwerking op de obligatierendementen.

- De aankooptarieven voor de aankoop van pensioen zijn hoger door de lagere renteniveaus. Hierdoor kan met eenzelfde kapitaal minder pensioen worden aangekocht.

Doordat de invloed van het aankooptarief groter is dan die van de obligatierendementen, hebben de lagere renteniveaus per saldo een negatieve impact op de verwachte pensioenuitkomsten.

Ten slotte heeft ook de hogere prijsinflatie een negatieve impact op de verwachte pensioenuitkomsten. In eerste instantie leidt een hogere prijsinflatie voor actieve deelnemers tot een hogere pensioengrondslag en meer pensioenopbouw. De verwachte pensioenuitkomsten worden echter in reële termen gecommuniceerd, wat betekent dat wordt gecorrigeerd voor toekomstige inflatie. Een hogere inflatie betekent ook een hogere inflatiecorrectie, waardoor de hogere inflatie per saldo een negatieve impact heeft op de verwachte pensioenuitkomsten.

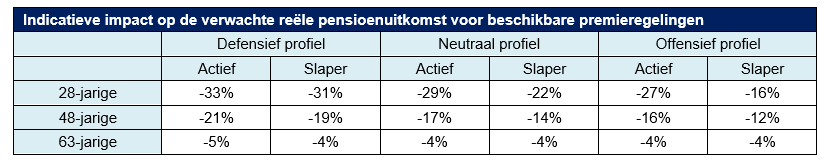

Ter indicatie hebben wij voor actieve deelnemers en slapers met verschillende leeftijden en beleggingsprofielen de impact van de gewijzigde scenarioset berekend en in onderstaande tabel uiteengezet.

Verzekerde middelloonregelingen

Vanwege het gegarandeerde karakter van de pensioenen in een verzekerde middelloonregeling is de impact van de gewijzigde scenarioset op de verwachte pensioenuitkomsten in deze regeling minder groot dan op de verwachte pensioenuitkomsten in een beschikbare premieregeling. De omvang van de impact is bovendien afhankelijk van de indexatietoezegging. Als de pensioenen jaarlijks onvoorwaardelijk worden verhoogd met de prijsinflatie heeft de gewijzigde scenarioset geen impact op de verwachte pensioenuitkomsten. De pensioenaanspraken en de pensioenopbouw groeien dan immers precies met het prijsniveau mee, waardoor er in reële termen niets verandert. Als reglementair geen indexatie is toegezegd, is het koopkrachtverlies groter naarmate de toekomstige inflatie hoger is. Dit betekent dat de hogere inflatie in de gewijzigde scenarioset leidt tot lagere verwachte reële pensioenuitkomsten. Voor actieve deelnemers wordt dit negatieve effect gedempt door toekomstige pensioenopbouw.

Wanneer de indexatietoezegging gedeeltelijk compenseert voor prijsinflatie of afhankelijk is van winstdeling heeft de gewijzigde scenarioset eveneens een negatieve impact op de verwachte pensioenuitkomsten als gevolg van de hogere prijsinflatie. Bovendien neemt de kans op winstdeling af door de lagere rente in de gewijzigde scenarioset, wat tot lagere indexaties en lagere verwachte pensioenuitkomsten leidt voor deelnemers met een indexatietoezegging die afhankelijk is van winstdeling. De negatieve impact is door het gegarandeerde karakter van de pensioenaanspraken echter nooit groter dan de impact van helemaal niet indexeren.

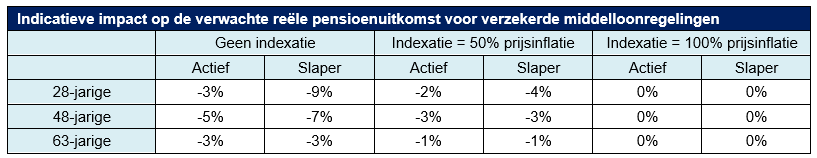

Ter indicatie hebben wij voor actieve deelnemers en slapers met verschillende leeftijden de impact van de gewijzigde scenarioset berekend en in onderstaande tabel uiteengezet.

Middelloonregelingen bij pensioenfondsen

De impact van de gewijzigde scenarioset op de pensioenuitkomsten van deelnemers aan een middelloonregeling bij een pensioenfonds hangt eveneens af van de mate van indexatie. Daarnaast is ook het financieringsbeleid van het pensioenfonds bepalend voor de impact van de gewijzigde scenarioset. Bij pensioenfondsen leiden de lagere renteniveaus tot hogere voorzieningen, lagere dekkingsgraden en daardoor lagere indexaties en/of hogere kortingen. Bovendien heeft de lage rente tot gevolg dat pensioenopbouw bij een pensioenfonds duurder is. In regelingen met een vaste of maximale premie-inleg, zoals een CDC-regeling, is de pensioenopbouw lager door de gewijzigde scenarioset. Dit heeft voor actieve deelnemers eveneens een negatieve impact op de verwachte pensioenuitkomsten. Ook voor deelnemers aan een middelloonregeling bij een pensioenfonds is de impact op de verwachte pensioenuitkomsten dus negatief, maar de mate van de impact is sterk afhankelijk van het beleid en de financiële positie van het pensioenfonds.

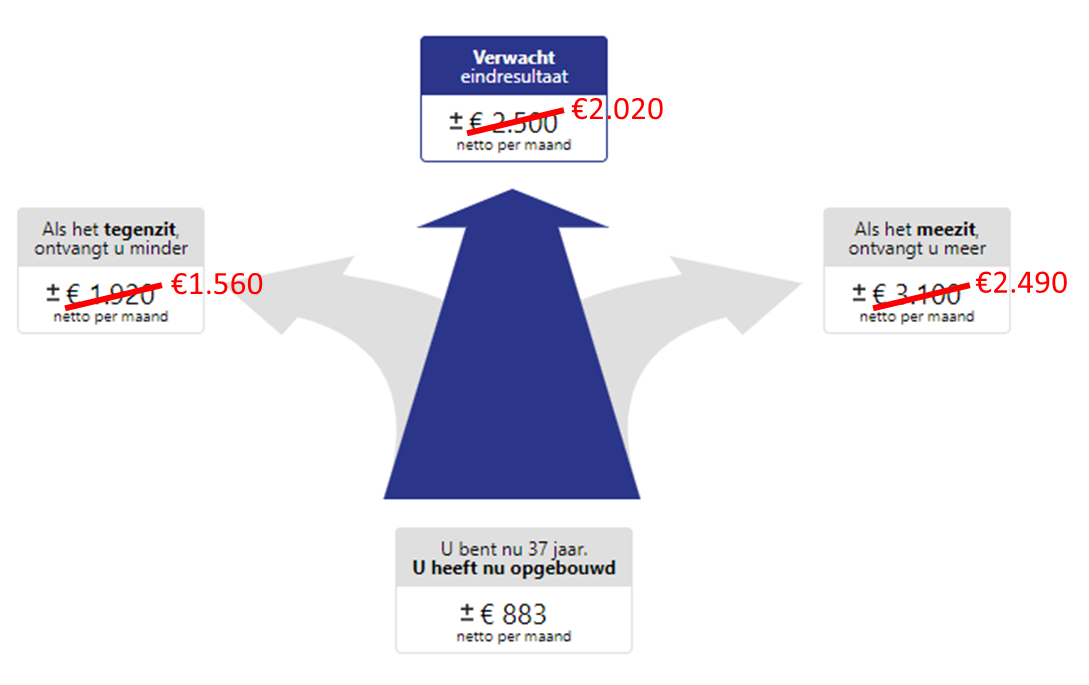

Voorbeeld resultaat aangepaste scenarioset

-

Verder praten met

Triple A? E-mail

06 - 43 87 10 49

Spreken onze thema’s jou aan en is onze cultuur precies wat je zoekt? Kijk dan eens bij onze vacatures. Wij zijn altijd op zoek naar talent!

-

-

Wilt u meer informatie of een afspraak maken?

Neemt u dan contact op met Marten de Boer

© 2025 AAA Riskfinance. Alle rechten voorbehouden.